В какие облигации 🔎 лучше инвестировать 👛 в период высоких ставок 👂✍️

На заседании 7 июня 2024-го совет директоров ЦБ РФ отказался снижать процентную ставку с 16 % на фоне ускоряющейся инфляции. «Рейтинг Брокеров» напоминает: российский регулятор хотел уменьшить скорость обесценивания денег до 4 %. Вместо того чтобы пойти вниз, она выросла до 8 %. Поэтому вскоре Центробанк может повысить «ключ» до 17 %.

Банки уже отреагировали на действия ЦБ увеличением доходности депозитов до 15 %. Кредиты тоже начали расти в цене ⬆️💲. В том числе ипотека. На фондовом рынке под ударом снова оказались долговые бумаги.

«Рейтинг Брокеров» расскажет, какие облигации покупать при повышении ключевой ставки. Еще объяснит, что делать, когда она уже достаточно высокая.

💸🤲 Для инвестиций в облигации нужно найти правильного брокера, чтобы не переплачивать за сервис. Посредник должен быть легальным, с хорошей репутацией.

Как выбрать облигации для инвестирования? Какие есть варианты 🧐📝

Когда речь о доходности, долговые бумаги часто сравнивают с депозитами. Они приносят больше прибыли, чем банковские вклады. При этом не защищены от банкротства той компании, которая их выпустила.

Прежде чем делать выбор облигаций для инвестирования, нужно понимать, какие они вообще бывают. Долговые бумаги делят по типу эмитентов:

- ✍️ На государственные. Выпускаются правительством страны для займа средств.

- ✍️ На муниципальные (региональные). Выпускаются субъектами страны.

- ✍️ На корпоративные. Выпускаются компаниями или организациями.

Из государственных долговых бумаг населению доступны только ОФЗ. Есть КОБР. Они только для банков.

Виды ОФЗ:

- 📃 ПК — переменный купон. Доход привязан к «ключу» или показателю RUONIA. Выплаты каждые 6 месяцев. Тогда же происходит коррекция доходности.

- 📃 ПД — постоянная доходность. Купон выплачивают раз в 12 месяцев.

- 📃 ФД — фиксированная доходность. Купон выплачивают каждый квартал. Его размер уменьшается каждые 12 месяцев.

- 📃 АД — с амортизацией. Периодически держатель получает часть тела займа.

- 📃 ИН — индексация номинальной стоимости. Каждый месяц цена этих бумаг перерасчитывается исходя из потребительского индекса.

Есть ОФЗ-Н, где Н означает «население». Выплаты купона раз в 6 месяцев. Доходность привязана к трехлетним рыночным ОФЗ.

Долговые бумаги делят по сроку экспирации ⌛. Например, короткие облигации погашаются через 1–2 года. Средние — через 5–7 лет. Длинные рассчитаны на 7 и больше лет.

💸🤲 Какие ОФЗ покупать, во многом зависит от размера ключевой ставки. Для правительства (Минфина) это отправная точка расчета купона.

Когда ЦБ поднял ставку сначала до 13 %, выпущенные до этого длинные, средние, даже короткие ОФЗ начали активно продавать. Причем так агрессивно, что индексы ОФЗ упали на 3–5 %. Они до сих пор не восстановились. Просадка дошла до 9 %.

Почему это произошло? Представим: у людей были на руках облигации с доходом до 6–8 %. Ставка подскочила до 13 %. Новый выпуск долговых бумаг вышел с увеличенным купоном. Поэтому владельцы старых выпусков пытаются от них избавиться, чтобы вложить деньги в новый. Покупать по номиналу их никто не хочет. Это приводит к скидкам, распродажам. Из-за них упали индексы.

Какие ОФЗ купить сейчас 💡

На 1 мая 2024-го доля ОФЗ на рынке оценивалась в ₽ 21,9 трлн. Это 47,7 % всего долгового рынка РФ. В начале года данный показатель был равен 48 %. Но это не связано с падением интереса к самым надежным долговым бумагам.

Дело в том, что на рынке появилось много корпоративных бумаг, направленных на замещение евробондов. Они съели у ОФЗ 3 пункта. Аналитики считают: госбумаги вернутся к доле в размере 50 % от рынка к концу года, когда пройдет выпуск, замещающий суверенные евробонды.

Основные держатели ОФЗ в РФ — банки 🏦. В их руках находится больше 59 % всех бумаг. 12 % — у нерезидентов. 10 % — в НПФ. 4 % — у страховых компаний, населения. Остальное в фондах, НФО и других организациях.

Банки жать на стоп не собираются. На недавних торгах им досталось больше 70 % новых выпусков. Для них это лучшие облигации сейчас.

Понять алгоритм действий банков просто 🙌. Они не верят, что «ключ» скоро уменьшится. Поэтому максимально вкладывают деньги в надежные, доходные фининструменты.

На фоне этого ожидаются рост доходности облигаций, падение индекса. То есть купон будет увеличиваться, а стоимость старых бумаг станет снижаться.

💸🤲 На самом деле купонный доход от облигаций плавно увеличивается с начала 2024-го. Он резко ускорился в мае. На фоне жесткой политики ЦБ тенденция вряд ли скоро поменяется.

Обдумывая, какие государственные облигации купить, учитывайте, что короткие обещают более высокую доходность. За 6 месяцев прирост составил 3 пункта. Длинные бумаги стали доходнее на 2,3 пункта.

Если хочется получить профит быстро (в рамках 1–2 лет), самые выгодные облигации — краткосрочные ☝️. Вдобавок от них проще избавиться, если ключевая ставка опять начнет расти.

Аналитики утверждают: рынок ОФЗ находится под давлением. Инвесторы пересматривают ожидания от сроков снижения «ключа». Они прогнозируют: ЦБ начнет смягчаться хотя бы в 2025-м. Поэтому станут покупать самые доходные бумаги. Это приведет к снижению стоимости облигаций.

В ближайшее время облигации расти не будут ❗. Конечно, если не замедлится инфляция. После нее ЦБ смягчит риторику.

Стоит ли покупать ОФЗ 🤔

Говоря о том, какие облигации выгодно купить, эксперты рекомендуют не отворачиваться от дешевеющих ОФЗ. Они все еще могут принести прибыль.

Лучшее решение, по мнению аналитиков, — ОФЗ-ПК (флоатеры), чья доходность привязана к ключевой ставке. Они помогут пережить любые события на рынке.

Если «ключ» увеличится, купон вырастет за ним. Если он, наоборот, снизится, у инвесторов все еще будет шанс получить профит по старой цене, а потом продать флоатеры.

Самые доходные облигации ☝️🔥

Если говорить о том, какие облигации выгодно купить сейчас без оглядки на риски, максимум внимания привлекают ВДО (высокодоходные облигации). У этих ценных бумаг повышенные купон и риск.

Прибыль от ВДО выше, чем от корпоративных долговых бумаг «голубых фишек». При этом они не такие рискованные как акции. Если правильно составить портфель ВДО 💼, он не будет уступать по профитности «голубым фишкам».

Как выбрать высокодоходные облигации для покупки:

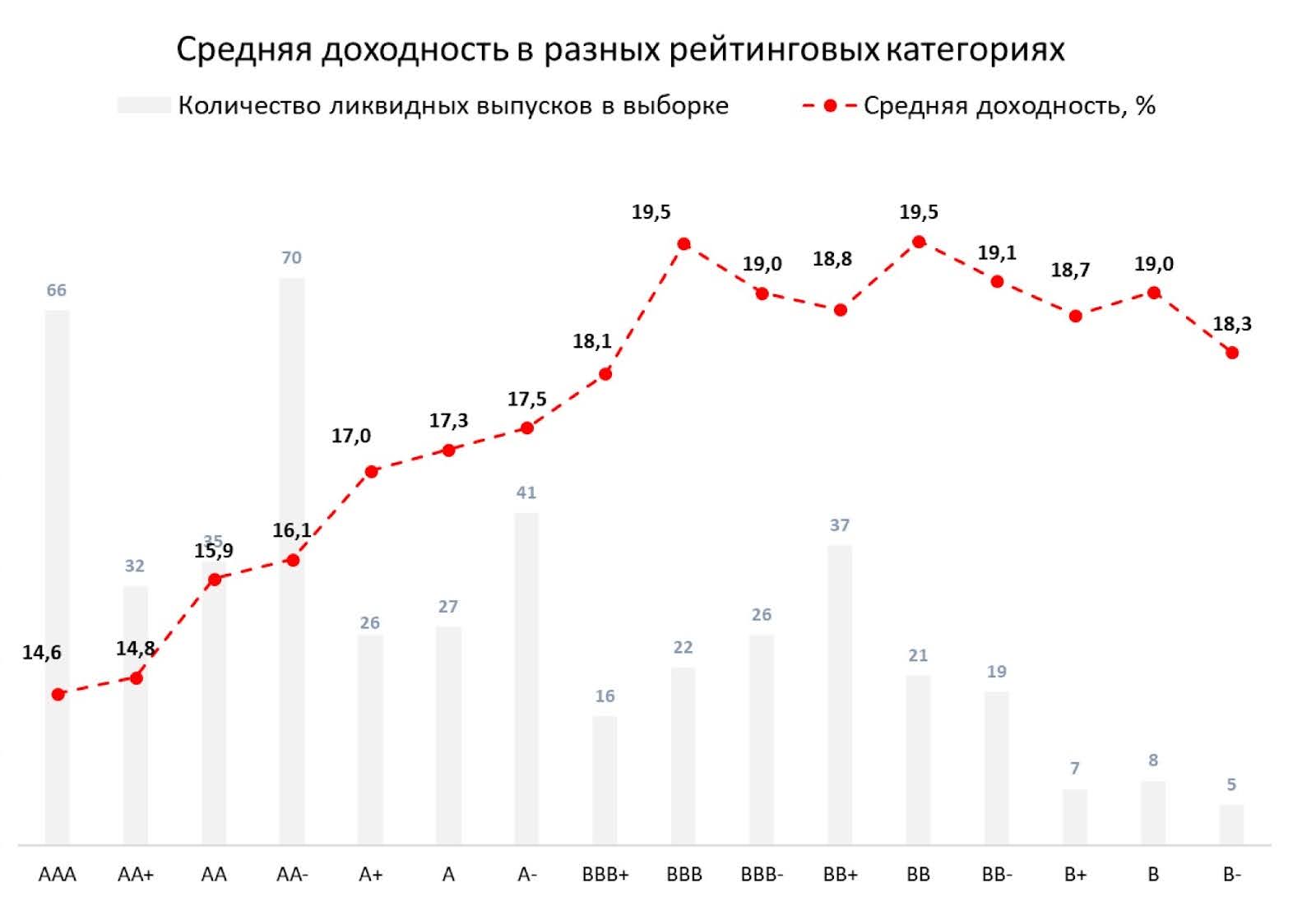

- 🔔 По индикативной доходности. В текущих условиях хороший показатель YTM — 19–20 %. Если он будет ниже, эмитент жадный, при этом он не смог получить нормальный кредитный рейтинг АА- и выше. Доверять ему точно нельзя. Если доходность выше, компания очень нуждается в деньгах, находится на грани. Риск слишком высокий.

- 🔔 Рейтингу. Совет «Рейтинга Брокеров»: выбирать бумаги с рейтингом от BB+ до A. С одной стороны, они достаточно надежные, раз забрались так высоко. С другой, готовы предложить хорошую премию за риск, чтобы привлечь средства.

- 🔔 Сроку. Чем короче бумага, тем выше ее доходность. Для быстрого разгона портфеля это плюс. К тому же на фоне снижения или роста ставки проще будет сделать балансировку.

У ВДО есть один большой плюс. Их можно покупать напрямую у эмитента. То есть при первичном размещении.

💸🤲 Обычно на IPO эмитенты дают повышенную премию инвесторам, бумаги продаются по номинальной стоимости. Не придется переплачивать.

Какие облигации лучше покупать 📄⚖️📄

Несмотря на то, что самый высокий доход будут приносить ВДО, инвестиции в них связаны с повышенными рисками. Поэтому составлять портфель только из них и более рискованных активов — ошибка.

По мнению большинства экспертов, оптимальный выбор — флоатеры. То есть долговые бумаги с плавающим купоном. На рынке есть интересные предложения с 18%-ным профитом и выше, рейтингом в пределах ruA — ААА (RU).

В alfabank.ru предложили к рассмотрению топ-5 действительно интересных, доходных бумаг.

В списке:

- 🔎 001Р-11 от Авто Финанс Банка. Рейтинг: АА(RU). Доходность: 18,29 %. Учреждение специализируется на кредитовании покупателей авто марок Renault, Nissan, Mitsubishi. Работает с автодилерами.

- 🔎 002Р-02 от МБЭС. Рейтинг: ААА(RU). Доходность: 18,29 %. Специализируется на поддержке стран-экспортеров. Уровень надежности высокий. Выплачивает купон 2 раза в год.

- 🔎 002Р-03 и 001Р-03 от «Государственной лизинговой компании». Рейтинг: АА-(RU). Доходность: 18,19 % и 18,06 %. Лизинговая компания, через которую государство занимается развитием транспортной сферы. Портфель из ж/д, водного и авиатранспорта.

- 🔎 001P-03 от БинФарм. Рейтинг: ruA. Доходность: 18,02 %. Крупная фармкомпания, которая может скоро выйти на IPO.

Совет экспертов — вкладывать в долговые бумаги через ИИС. Это поможет получить налоговый вычет с дохода по облигациям до ₽ 30 млн. Плюс возврат по налогам до ₽ 400000 с основного места работы.

💸🤲 Сложно определиться, какие облигации купить? Хотите вложить деньги с умом — обратитесь к нашим специалистам. Мы бесплатно, четко, на примерах объясним, во что реально стоит вложить деньги, чтобы заработать.